No ultimo post, levantei alguns questionamentos a respeito do que nós vemos por aí, principalmente nas redes sociais. Hoje, vou explicar um pouco sobre o aprendizado pela Via Negativa e como ela te ajuda a ver melhor as coisas.

A Via Negativa

Aprendemos a definir as coisas, desde cedo, pelo o que elas são e geralmente não questionamos isso. Aprendemos que existem algumas “verdades absolutas” durante a vida.

Nunca paramos para nos questionar o que as coisas “não são“.

Estar certo, não significa não estar errado e vice-versa.

O mesmo se aplica ao mercado, com algumas “verdades absolutas“, repetidas por todos (ou quase todos), sem questionamentos e nem aplicação prática da pessoa que está repetindo…

Isso vale para métodos operacionais, indicadores, cursos, notícias… enfim, para tudo.

Parece papo de maluco, não é? Continua lendo que já já, tudo vai fazer sentido para você

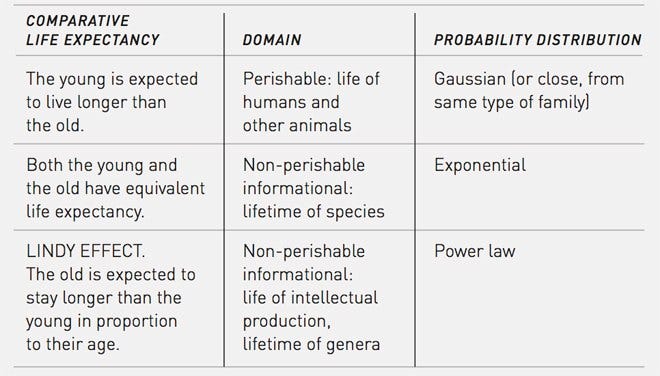

O efeito Lindy

É comum tentarmos projetar o futuro, adicionando coisas nele que ainda não existem, tomando como base o que temos hoje.

Assim como, nas décadas de 1970/80, as pessoas imaginavam que nos anos 2000 teríamos carros voadores, viagens interplanetárias entre outras coisas. Talvez isso seja intrínseco do ser humano.

Não muda muito em relação ao mercado financeiro. Me diz, como você imagina o mercado daqui, a digamos, 100 anos? Robôs operando loucamente, existindo somente moedas virtuais, tecnologias que ainda não existem… acertei?

Agora peço que você pare por alguns instantes e pense: O que mudou do início do mercado até hoje? Foram implantadas muitas tecnologias ao longo do tempo (Computadores, internet, telefonia…) porém o método de se fazer negócios ainda é o mesmo (um comprador e um vendedor movendo o preço).

O efeito Lindy basicamente é o efeito de que se algo já existe, e é de fato útil e não é frágil, ele se adaptará as mudanças e ainda terá sua vida prolongada. Estranho né?

Vou dar um exemplo: Se um livro ele é publicado a, por exemplo, 20 anos, podemos dizer que ele, continuará a ser publicado, por pelo menos, os próximos vinte anos.

Porém, um livro que é recém lançado ou que tem muito pouco tempo de publicação, nós não podemos fazer essa afirmação.

Aplicando o efeito Lindy e aprendendo com a Via Negativa

Então, olhamos para o mercado, e vemos inúmeros métodos operacionais, feitos por inúmeros traders diferentes.

Sempre alguém tem um indicador novo, ou método novo de ler o mercado e operá-lo. Como disse no post anterior, pesquise uns 5 minutos e você encontrará aos montes.

A partir disso, você pode começar a questionar, por exemplo o tempo que determinado “setup vencedor” está no mercado!

Como no exemplo do livro, de nada adianta termos um trader de, sei lá, 6 meses no mercado com um “setup vencedor“, pois não podemos afirmar que ele estará no mercado, daqui a por exemplo, 10 anos… (quiçá, nos próximos 6 meses).

Assim como, podemos esperar que um trader com mais tempo de mercado, sei lá, 10 anos por exemplo, continue no mercado por pelo menos os próximos 10 anos.

Quando usamos a Via Negativa, vemos além do óbvio. Por exemplo, utilização de médias móveis

Esse é um indicador que está a um tempo no mercado, e talvez o mais utilizado pelos traders (não é o meu caso). Com certeza, daqui a uns 10 ou 15 anos, ainda haverão traders utilizando as médias móveis.

Alguns traders a utilizam o cruzamento de médias maiores com menores, para realizar suas entradas, por exemplo. Uma coisa que é “verdade absoluta” é que as médias são rastreadoras de tendência. Todos de acordo, certo?

Logo quem as usa para esse propósito, tem uma boa chance de se dar bem quando o mercado está em tendência.

Mas o que elas não são?

Elas não são indicadores de início de tendência. Na verdade, elas te mostraram, com um certo “atraso”, e você só entrará depois que a tendência se iniciou.

Outra coisa que as médias não são: Suportes de preço e resistências (apesar de serem usadas como tal, muitas vezes).

“Como assim? Eu uso médias móveis no meu operacional e funciona…” Outros modelos operacionais não usam e também funcionam, e não tem nada errado nisso.

O que eu quero deixar claro aqui é que: Se você começar a questionar por outro ponto de vista, você conseguirá entender melhor o cenário todo, assim como, olhando o passado da forma correta, conseguirá separar o que é bom e o que não é, evitando cair em armadilhas.

Ou seja, comece a questionar o que você aprendeu, se perguntando o que ele “não é” e tendo noção de quanto tempo ele já está no mercado. Assim, você aprende sobre as fraquezas do seu operacional e para de aceitar a desculpa do “é, as vezes não funciona…“.

–

Antes que vocês comecem a me jurar de morte, peço que leiam um livro chamado Como se tornar um operador e investido de sucesso, do Dr. Alexander Elder.

Apesar de eu não usar indicadores, eu gosto de aprender sobre para justamente entender onde e quando não se aplicam, e descobrir “fraquezas” nesses setups milagrosos que a gente encontra na internet.

No livro, o autor expõe uma base operacional (price action) e depois explica como utilizar alguns indicadores mais famosos, além dos fatores psicológicos por trás deles e principalmente quando não usar.

Para esse post, eu utilizei dois conceitos do livro Antifrágil, já mencionado em posts anteriores e utilizei o exemplo operacional do livro do Elder.

Ficam ambas as dicas de leitura.

Últimos posts por Patrícia Pedrozo (ver todos)

- Ser Trader – Quais as suas desculpas? - 12 de junho de 2019

- Ser Trader: Prioridade X Utilidade - 15 de maio de 2019

- Ser Trader: Volte ao começo, quando necessário - 18 de abril de 2019

0 comentários