por Patrícia Pedrozo | set 13, 2018 | Disciplina

O que você, leitor, prefere: Se dedicar a alguma atividade por 5h ininterruptas em um dia ou 1h de atividade em 5 dias? No post de hoje, vamos descobrir o que é melhor: Intensidade ou Repetição?

Afinal, o que é melhor?!

Indo direto ao assunto, a resposta é: Depende! Isso mesmo, depende!

Essa resposta é relativa, pois é necessário avaliar a sua situação atual para poder perceber o que é melhor para usa evolução como trader.

A melhor comparação é com alguém que está iniciando em algum esporte, como por exemplo, corrida. Para o iniciante, não é aconselhável percorrer uma distância muito grande, pois terá maior chance de se lesionar.

Logo, o recomendável é percorrer distâncias menores, repetidamente, para que seu corpo vá se acostumando e com o tempo, ir aumentando a distância percorrida e a sua intensidade.

Com o tempo, o atleta aumenta sua resistência e seus músculos acompanham a evolução, tornando-o mais preparado e diminuindo os riscos de lesão.

Definindo um perfil

Para que você saiba o que é melhor para você, é necessário definir algumas coisas, externas e internas. Vou listar algumas abaixo:

Qual o horário que você funciona melhor?

É importante saber qual horário você se mantém com maior índice de energia, pois assim, seu foco será melhor direcionado ao mercado.

Quanto tempo do seu dia você pode dedicar ao mercado?

Algumas pessoas podem dedicar todo seu dia ao mercado (Trader Full-time), já outras exercem outras atividades, que tomam parte do seu tempo. Há inclusive traders que operam de seus empregos formais.

Portanto, é importante saber o seu horário, no qual você vai operar. De preferência, alinhado ao tópico anterior, do contrário, vai ser necessário se adaptar.

Sua técnica está minimamente bem definida?

Você dedicou um tempo, fora do mercado, seja em conta Demo ou replays, para conhecer o básico da estratégia que você irá utilizar? Do contrário, melhor treinar um pouco mais antes de ir para a real (aqui tem algumas VANTAGENS DA CONTA DEMO).

Como o ambiente onde eu opero me influencia?

É importante saber onde você vai realizar as suas operações e se esses ambientes possam lhe causar alguma distração durante o tempo em que você se dedicará as operações, seja com barulho, pessoas que possam lhe chamar, entre outras coisas.

Qual sua experiência de mercado?!

Esse é um pouco relativo, por ser mais um sentimento pessoal do que tempo, propriamente dito.

Aqui é necessário uma autoanálise para saber o que você tem aprendido com o tempo de tela. Uma ótima ferramenta para tornar esse aprendizado mais eficaz é o DIÁRIO DE TRADE

Esses tópicos, considero básicos e caso outros questionamentos surjam na sua cabeça, também serão válidos para tornar essa análise da sua realidade mais eficaz.

Intensidade ou Repetição(?)

Com seu perfil já traçado, você possuirá informações o suficiente para saber o que se encaixa melhor.

Por exemplo, se você está iniciando no mercado, com só a parte do dia livre, é válido que opte pela repetição, ou seja traça uma META, pega e cai fora até o dia seguinte (assim como o atleta iniciante).

Independente do tempo que leve, que sejam 1 minuto ou 1 hora, pegou a meta dentro do horário estabelecido, volta só no dia seguinte. Se não fizer nada durante esse horário, seja por que o mercado não pegou sua ordem ou por não ter confiado na leitura, volta no dia seguinte.

Se você já possui mais experiência, você pode se arriscar mais. Lembrando que experiência traz um controle emocional maior, mais disciplina e mais responsabilidade. Não adianta ter anos de mercado e ser indisciplinado, e por isso achar que tem mais experiência (tempo não define maturidade!)

Se você possui uma quantidade considerável de experiência e o dia disponível, é possível optar pela intensidade, e se manter durante o dia inteiro operando, aumentando o tamanho da sua meta diária.

É possível adaptar a intensidade e repetição. Por exemplo, caso você só possua 2 horas para operar por dia, você deve estar 100% focado no mercado, literalmente isolado do mundo, sem qualquer tipo de distração.

Assim, toda sua atenção e foco serão direcionados, gerando um tipo de “tensão“. Ao final do tempo estabelecido, você sai do mercado e “relaxa“. Podem achar que não, mas operar de forma intensa, causa um cansaço enorme!

Cuidados com excessos!

Aqui vale uma ressalva importante! Assim como exercícios feitos de forma errada e em excesso prejudicam o corpo, aplicar esses conceitos de forma errada, causam um prejuízo enorme, financeiro e psicológico!

Se você está começando, não adianta querer ficar o dia todo operando por que você “não vai ganhar mais dinheiro” se operar o dia todo” (como falei nesse POST). O que gera um desgaste e a sensação de fracasso, te fazendo desistir do mercado.

Também é importante perceber que se você está praticando a “repetição” e pegou sua meta rápido, isso não significa que você é o melhor trader do mundo, muito menos que o dia “tá fácil“. Como dito acima, fez a meta, volta no dia seguinte!

A partir desses “avisos gerais“, você mesmo pode definir os outros cuidados que deve ter, tornando isso mais pessoal.

por Patrícia Pedrozo | set 11, 2018 | Planejamento e Organização

POLÊMICA! No post de hoje vou abordar o que alguns traders buscam tanto, mas não se questionam. Vou mostrar a Falácia da Taxa média de acerto e como ela é usada de forma errada, pela maioria…

Para toda média há um cálculo!

Média é um conceito matemático que, utilizado da forma errada, máscara muitas informações relevantes a quem olha puramente o resultado.

Média é um conceito matemático que, utilizado da forma errada, máscara muitas informações relevantes a quem olha puramente o resultado.

Na matemática temos algumas médias, sendo as mais utilizadas as médias Simples ou Aritméticas e as Ponderadas.

As médias simples, são facilmente calculadas somando os resultados obtidos das amostras e dividindo pela quantidade de amostras. Já as ponderadas, atribui um “peso” a cada amostra e divide esse somatório, pelo somatório dos pesos.

Para os traders, a média simples, atende a necessidade para os cálculos de taxa de acerto e média de acertos.

Porém, a maioria não sabe interpretar os resultados obtidos. A situação piora quando querem “vender” esses resultados (desde “minha estratégia é melhor que a sua” à “comprem meu curso/setup. Olhem minha taxa de acerto!”).

Destruindo a sua Taxa de acerto alta.

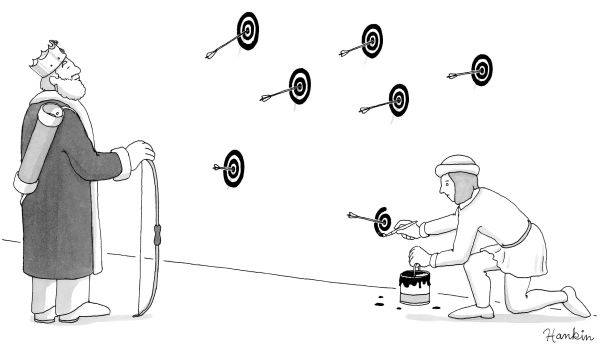

Vamos comparar 2 traders, em um mesmo período de tempo. Para efeito de cálculo, só serão contabilizados os “acertos” (dias positivos, operações positivas no dia, essas coisas).

O primeiro Trader (A) usa uma estratégia de buscar poucos pontos por operação, com um stop maior que esse ganho (a tal da relação negativa). Digamos que ele busque 1 ponto para 2 de stop. O segundo Trader (B), usa a relação inversa, ou seja, busca 2 pontos para 1 de stop (só lembrando que é uma situação hipotética para exemplificar!).

Em um mês, com 20 pregões, O trader A obteve uma média de acerto de 80%, ou seja, fechou positivo em 16 dias (16 pts). E o Trader B obteve uma taxa de acerto menor, de 50%, ficando positivo em somente 10 dias (20 pts). Mesmo com uma taxa de acerto menor, o resultado final foi superior.

Em um pregão, com 10 operações no dia ( o que eu ja acho MUITO, MAS MUITO MESMO!), o Trader A obteve acerto de 90% das operações, até por conta do alvo curto, ou seja, acertou 9 fazendo 9 pts. Já o Trader B, coitado, das 10 acertou somente 6, com uma taxa de acerto de 60%, e seu resultado final AINDA FOI SUPERIOR, ficando em 12 pts. (somente 25% superior ao trader A)

Você pode ter uma estratégia que permita que você ganhe muito quando acerte, porém erre muito, perdendo pouco. Algo em torno de, por exemplo, a cada 10 acertar 1 aceitando perder 9 vezes. Quando acerta, compensa todas as perdas anteriores.

Acho que nem preciso continuar, para mostrar que TAXA DE ACERTO não quer dizer nada, mas RESULTADO sim.

A Falácia da Taxa de acerto

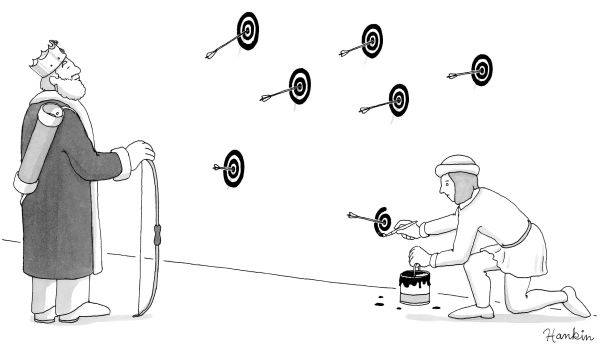

O que vejo por aí, são traders se vangloriando de sua taxa de acerto média, e até vendendo cursos e setups baseados neles, o que eu, pessoalmente, acho jogo sujo.

Sempre que alguém vem com esse papo de taxa de acerto, eu questiono, e na maioria das vezes, percebo que nem a outra pessoa entende do que ela própria está falando.

A maioria leva muito ao pé da letra a questão de “acertar mais do que errar“, levando isso para “taxas médias de acerto maiores me levam a consistência” ou coisas parecidas.

E sabe o que acontece? Muitos de vocês caem nessa falácia, sendo enganados por um valor em porcentagem que não significa muita coisa.

Quem ganha uma luta de boxe, um lutador que acerta muitos jabs leves ou quem acerta um soco que leva ao nocaute (ou forte o suficiente para que o adversário se desestabilize)?

Com um simples cálculo, toda essa ideia se desfaz, e esse conceito aí que tem no mercado, evapora. E o cara que defende essa falácia… coitado…

Então, se você se vangloria do seu “setup acertador 99,9%”, só te digo que você deve observar melhor, por que outro cara, com uma taxa de acerto menor, ta ganhando mais, e sem se vangloriar por aí…

por Patrícia Pedrozo | set 6, 2018 | Mindset do Trader

Aqui estamos com mais um Biblioteca do Trader! Nesse mês, FINALMENTE trago um livro que me ajudou (pra car#$%@) em relação a disciplina e prática!

Que livro é esse, vocês estão se perguntando! O nome do livro é O livro dos Cinco Anéis (ou Círculos ), escrito por Myamoto Musashi.

O Livro dos Cinco Anéis

Antes de mais nada, quero informar a você leitor que a versão que eu li desse livro, foi uma versão resumida da obra original, pois a obra original aborda questões mais técnicas de combate, que não tem muito uso prático para nós.

Sim! Esse é um livro sobre um estilo de luta com espada que é único, e como forma de passar o conhecimento adiante, o autor escreveu esse livro antes de morrer e deixou como presente para seu aluno.

O que um livro que fala sobre “luta com espadas” ou “coisas de samurais” tem a ver com mercado?! MUITO MAIS DO QUE VOCÊ IMAGINA!

O livro é separado em 5 seções, sendo eles Terra, Água, Fogo, Vento e Vácuo

Myamoto Musashi

Para que eu possa falar da obra, é necessário saber quem é o seu autor. Myamoto foi um dos melhores espadachins da sua época,

Nascido em 1584, na província de Harima, pouco se sabe sobre alguns períodos da sua vida (algo entre a idade 31 as 50 anos). Desde criança se interessou por Kenjutsu (luta com espada) e se dedicou a aperfeiçoar suas habilidades com o tempo.

Sua primeira batalha ocorreu aos 13 anos e lutou até aproximadamente seus 30 anos, não perdendo nenhum combate. Seu combate mais famoso, foi contra o samurai Sasaki Kojiro. Ele também participou de uma guerra civil importante no Japão (Batalha de Sekigahara) e depois disso, os registros sobre ele ficam misteriosos.

Esse é um breve, mas muito breve resumo do autor. Se quiser saber mais, da uma olhada AQUI

Livro Terra

Nessa seção, o autor aborda os princípios do seu estilo de combate e mostra aos praticantes quais os caminhos ele deve seguir, dentro da prática.

Onde ele deve focar e o que deve aprender. Tanto com a técnica, quanto com a mentalidade correta na hora do combate.

Ele prioriza o conhecimento, em profundidade, de todas as armas que podem ser usadas em combate, suas vantagens e desvantagens, e quando elas devem ser utilizadas. Aborda também o RITMO de batalha, que deve ser alcançado somente através do treinamento.

Nesse capítulo, ele deixa escrito as regras de seu estilo de combate:

1- Evitar todo e qualquer pensamento perverso

2- Treinar dentro dos preceitos da Técnica

3- Conhecer muitas artes – Não só a militar

4 – Compreender os mandamentos das diversas profissões

5 – Discernir as vantagens e as desvantagens que existem em todas as coisas

6 – Desenvolver a capacidade de discernir a verdade em todas as coisas

7 – Conhecer pela percepção instintiva coisas que não podem ser vistas

8 – Prestar atenção aos menores detalhes

9 – Nada fazer de inútil

Livro Água

Aqui, o autor mostra, como seu corpo e seu ESPÍRITO devem estar antes e durante a batalha.

Esse capítulo é mais focado em golpes e suas definições, o que já vale a leitura para fazer um paralelo com o que temos no mercado.

Além disso, ele demonstra qual golpe usar dependendo do terreno ou condição que você se encontre. Um exemplo: caso esteja em combate onde movimentos horizontais são limitados por paredes (corredor), utilize golpes na vertical sempre (movimento “claro”), seja de cima para baixo ou vice-versa.

Isso é óbvio, né Herick! Será? Então por que numa consolidação do preço (corredor), você compra ou vende no meio do caminho, sabendo que possui maior vantagem se operar nos extremos (movimento “claro”)?

Um ponto importante é que ele explicita que só existem 5 tipos de postura de combate e mais nada. Ou seja, o combate é mais simples do que se imagina. (Assim como no mercado, as pessoas desde aquela época gostavam de complicar).

Livro Fogo

Nesta seção, o autor faz um comparativo com a técnica desenvolvida, treinada e aperfeiçoada (e simples!) com outras “escolas famosas“, mostrando as vantagens e desvantagens de cada uma.

Além disso, ele demonstra técnicas que superam as técnicas de outros estilos, fazendo com que o estilo dele prevaleça. Ou seja, ensina a como não “cair em armadilhas” ou caso caia, te mostra como sair delas.

Livro Vento

Esse é interessante. Se você acha que os vendedores de técnicas milagrosas são coisas atuais? Pois saiba que naquela época, já existiam essa “turma do barulho, que apronta altas confusões” (leia com a voz do cara da sessão da tarde)

Como Myamoto escreve, “para entender melhor a sua própria técnica, é importante conhecer as outras“. Então, nesse capítulo ele expõe tudo sobre outras “escolas“, inclusive suas respectivas fraquezas ( e o porque delas!)

Aqui está algo que eu, particularmente gosto de fazer. Não uso nenhum indicador, mas gosto de aprender sobre eles, para justamente entender como NÃO aplicá-los e quais suas fraquezas. O mesmo serve para os “Setups milagrosos” vendidos por aí.

Mas isso só é possível por eu aprender e entender como a minha técnica funciona e suas respectivas fraquezas (nada é perfeito, né consagrado?!)

Livro Vácuo

Por definição, o vácuo é a ausência das coisas. Para o autor, isso inclui ausência de emoções, dúvidas e incertezas na hora do combate. Hoje em dia, é conhecido como “Fluxo”.

E você achando que “fluxo” é algo recente, já tinha um cara em 1584 falando dele, sob outro nome.

Para o autor, para se alcançar o “vácuo” é necessário que aprenda e pratique as técnicas com muita dedicação e profundidade, pois a partir do conhecimento do “todo” terá a noção do conhecimento do “nada”

Ou seja, não pensará, somente reagirá (dentro da técnica) ao que seu adversário estará fazendo, ao terreno em que você se encontra e automaticamente, tomará sua decisão.

Então, se você realmente quer alcançar alguma coisa, pratique e muito, porém SAIBA o que está praticando, questione, compare, duvide, aprenda coisas diferentes, entenda por completo o que você está executando… tudo isso te deixa mais próximo do objetivo!

por Patrícia Pedrozo | set 4, 2018 | Mindset do Trader

Sempre que nos encontramos em uma situação onde exista alguma pressão, existem também custos envolvidos que ficam ocultos e eles podem ser bem altos! No post de hoje, vamos falar Opcionalidade e Pressão e como eles se relacionam!

Uma questão de opcionalidade

Nossa vida é feita de escolhas e suas respectivas consequências e desdobramentos. Muitas vezes nós escolhemos o caminho que queremos seguir, outras vezes essa decisão é tomada por nós

Nossa reação aos resultados da nossas escolhas dependem muito de como tomamos nossas decisões. Se escolhemos ir pelo caminho A ao invés do B, e por pior que esse caminho seja ruim, nossa mente aceita mais de “boa” do que se formos “obrigados” a ir pelo caminho A ou B.

Mesmo que os resultados sejam os melhores, pelo fato de não termos decidido, “nunca será tão bom”.

É importante tentarmos nos manter sempre abertos a opcionalidade em relação as nossas decisões. Mas afinal, o que é isso?!

De forma simples, é você ter caminhos alternativos a serem percorridos, onde o que você está disposto a perder seja pouco ou insignificante e que as vantagens sejam muito superiores

Encontrando a opcionalidade no dia a dia

Para exemplificar, digamos que você foi convidado para um jantar na casa de alguns amigos, em uma sexta a noite.E nessa noite, uma banda que você goste irá tocar em algum outro lugar próximo de onde você mora.

Aqui você pode escolher, livremente entre o jantar ou o show, e independente de como seja o encontro com seus amigos ou o show, sua mente vai estar tranquila em relação a tudo o que acontecer, e aceitará melhor o “lado ruim”

Porém, se adicionarmos o fator Pressão, o cenário muda um pouco, tornando a experiência mais “desagradável e custosa” (custo tanto no sentido financeiro quanto emocional).

No caso do jantar, você pode se sentir entediado e estar no jantar para agradar alguém, o que te faz ficar mais isolado por que não queria estar ali, por exemplo.

No caso do show, você pode se ver obrigado a ter que desembolsar mais dinheiro que não estava previsto, por lugares melhores, por exemplo.

Opcionalidade e pressão no Trading

Trazendo isso para o trading, nós criamos uma pressão desnecessária de ter que operar todos os dias ou de ganhar sempre e esquecemos da principal vantagem de um Trader: A Opcionalidade de não fazer nada.

Quando estamos sob pressão, tomamos decisões erradas, pelo simples fato de querer que essa pressão passe. Assumimos custos mais altos sem pensar duas vezes (seja desde pagar mais caro por algum produto de forma geral, seja uma stop maior do que o normal)

Essa pressão desnecessária, nos faz entrar no meio do caminho, fazer operações que não existem, tornando o risco maior do que o necessário. Essa pressão é reflexo da nossa ansiedade e do EXCESSSO DE AUTOCONFIANÇA

É importante ressaltar que os traders possuem liberdade para “não trabalhar” quando não quiserem e que está tudo bem se isso acontecer.

Caso isso não esteja claro na mente do trader, ele por pressão imposta por ele mesmo (e as vezes por outras pessoas), vai fazer operações onde não deve e querer “recuperar” os resultados negativos por não aceitá-los.

Engraçado que, quando você escolhe operar, mesmo que você feche negativo, o dia ainda é muito produtivo, e seu psicológico está “de boa”

Mas eu tenho que operar todos os dias, tenho contas a pagar…

Coloca o pé no freio dessa pressão toda aí, meu consagrado!

Todos temos coisas a pagar, porém deixar que essas pressões externas afetem sua tomada de decisão, só vai te prejudicar.

Porque você vai se EXPOR A MAIS RISCO, vai dar mais PESO AO PREJUÍZO do que deve e vai operar fora do que manda seu operacional, se tornando mais indisciplinado. Vê, só coisas “boas“…

E outra coisa importante, não tem essa de que “se deve operar todos os dias“. Se você fica incomodado em não operar então você precisar por a cabeça no lugar.

Você não é obrigado a isso. Como trader, essa escolha é sua. Se você não se sente bem, não está “confortável” ou simplesmente não quer operar naquele dia, de nada adianta forçar a barra.

Essa capacidade eleva sua alto confiança, sua fé inabalável em você mesmo e te faz voltar depois com maior tranquilidade e clareza!

Aproveite para tirar uma folga, para curtir algo que você queira, para estudar ou ler algum livro, ver um filme na Netflix, o que for. Até porque é essa capacidade de escolher o que fazer (opcionalidade) é que faz da PROFISSÃO TRADER a melhor do mundo!

–

Esse post, foi baseado em um dos capítulos do livro Antifrágil, de Nassim Nicholas Taleb. Leitura que recomendo fortemente!

Muito conteúdo interessante para nós operadores do mercado financeiro, que se leva para a vida!

por Patrícia Pedrozo | ago 30, 2018 | Planejamento e Organização

Todo mundo que entra para o “mundo da Bolsa de Valores” ouve a expressão Exposição ao risco, comumente atrelada a questão financeira. Mas será essa a única utilização dessa expressão? Vejamos…

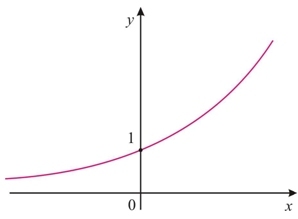

Conceitos de Linearidade e Não-Linearidade

Para entendermos melhor essa questão de Exposição ao risco, do lado psicológico, temos que entender esses dois conceitos e suas respectivas aplicações.

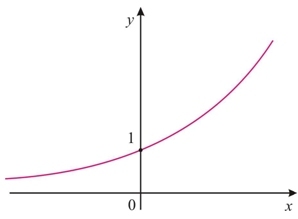

O conceito de Linearidade é aplicado as coisas que variam de forma proporcional. Ou seja, a cada acréscimo de uma unidade por exemplo, o resultado final será igualmente proporcional, seguindo de forma reta, linear (positivo ou negativo).

Já a Não-Linearidade é aplicada as coisas que variam de forma exponencial. A cada acréscimo, o resultado será muito mais alto do que o resultado anterior, seguindo de forma convexa (positiva ou negativa)

Para que esses conceitos fiquem mais claros, vou utilizar como recurso, os conceitos de gráficos matemáticos. Para a Linearidade, usamos uma equação simples de 1º grau, já para Não-Linearidade, um gráfico de função exponencial (que é o que mais se aproxima, visualmente).

.jpg)

Linearidade (positiva e negativa)

Não-Linearidade positiva

Quando erramos ao aplicar esses conceitos no mercado

Quando começamos no mercado, é automático e involuntário pensar dessa forma: Eu fiz X reais em tempo Z, logo se eu ficar exposto pelo tempo 2Z, eu vou fazer 2X.

Nosso cérebro cria esse VIÉS, nos enganando. E essa é a principal causa do “Fiz a meta e devolvi a Meta“.

O mercado é um ambiente Não-Linear (assim como praticamente todos os ambientes que vivemos), onde os resultados não seguem essa lógica retilínea.

Não é associada a questão de que você está correndo risco (financeiro) ao estar mais tempo exposto ao mercado, principalmente quando sua META é feita de forma rápida.

Exposição ao risco, bom ou ruim?!

Tendo os conceitos já mostrados, vamos entender sua aplicação na prática.

Como disse no tópico anterior, o mercado é um ambiente Não-Linear, que NÃO SEGUE O CONCEITO CAUSA E EFEITO (amplamente divulgado por “analistas”, “especialistas”, “Sites de noticias econômicas” e “Previsores pós-evento”).

Um fator que não se tem consciência é que, ao abrir sua plataforma e ver o mercado se movimentando, sua mente entra em modo de “atenção a perigos eminentes“, o que naturalmente faz seu corpo reagir a estímulos externos.

Logo, nosso cérebro entende o ambiente incerto de mercado como um ambiente perigoso, já que não se tem controle total dele (e por isso caímos/criamos nossos PROBLEMAS DE NARRATIVA).

Quando ficamos muito tempo exposto a esse ambiente, isso se torna prejudicial, porém, quando ficamos o suficiente, se torna benéfico (já expliquei essa ideia nesse POST).

Sendo enganado por você mesmo

Quando não conhecemos os conceitos de Não-Linearidade e de Exposição ao Risco, tendemos a ver as coisas de forma diferente.

Se nossa meta é alcançada, por exemplo, as 09:10 da manhã, nossa mente nos sabota, dizendo para nós mesmos que “o dia tá fácil“, ou “que está cedo demais para encerrar o dia“, nos fazendo querer continuar exposto ao mercado.

Como é um ambiente onde as variáveis não são lineares, e nosso cérebro nos engana vendo tudo como sendo linear, por conta de “causa e efeito“, nós assumimos riscos maiores. Ou seja, quanto maior o tempo de frente para a tela, maior o risco, e de forma exponencial.

Por que de forma exponencial, você deve se perguntar. Ora, se você está com sua meta e perde parte dela, seu cérebro entende que “algo que lhe pertence foi tirado de você“, dando início aquele sentimento de vingança e de querer recuperar.

Isso, além de todos os outros fatores externos, torna muito mais volátil e imprevisível o resultado final do seu dia.

Ahhh mas podem ter dias que eu consigo fazer mais do que a meta!

Não estou dizendo para que não fique exposto ao mercado, mas sim que saiba dos riscos envolvidos. Se você não possui a disciplina necessária para manter a plataforma aberta e não fazer nenhuma operação, o melhor é sair do mercado com a meta.

Assim, você encerra o dai positivo e tem um retorno psicológico melhor, com autoestima e confiança elevado.

Caso você já tenha desenvolvido esse autocontrole e ainda possua alguma “gordura“, por que não tentar?! (obviamente, não exagerando e dentro do gerenciamento!)

–

Esse post, foi baseado em um dos capítulos do livro Antifrágil, de Nassim Nicholas Taleb. Leitura que recomendo fortemente!

Muito conteúdo interessante para nós operadores do mercado financeiro, que se leva para a vida!

Média é um conceito matemático que, utilizado da forma errada, máscara muitas informações relevantes a quem olha puramente o resultado.

Média é um conceito matemático que, utilizado da forma errada, máscara muitas informações relevantes a quem olha puramente o resultado.

.jpg)

Comentários